Pracodawcy, ten formularz jest dla Was. Po potrąceniu podatku od wynagrodzeń swoich pracowników (i wpłaceniu części przypadającej na pracodawcę), musisz zdeponować podatek w IRS. Ale to nie wszystko – musisz również zgłosić te podatki na formularzu 944 lub 941. Jaka jest więc różnica między formularzem 944 a 941?

Czytaj dalej, aby dowiedzieć się jaka jest różnica między tymi dwoma formularzami, abyś mógł użyć właściwego dla swojej firmy.

Ale najpierw… słowo o podatkach od wynagrodzeń

Gdy masz pracowników, jesteś odpowiedzialny za wszystkie sprawy związane z płacami, w tym podatki. Twoje federalne obowiązki podatkowe obejmują:

- Federalny podatek dochodowy (potrącany u źródła)

- Podatek Social Security (potrącany u źródła i składany)

- Podatek Medicare (potrącany u źródła i składany)

- Federalny podatek od bezrobocia (składany)

Pamiętaj, że istnieje również szereg stanowych i lokalnych podatków, za które możesz być odpowiedzialny (np. stanowe i lokalne podatki dochodowe).

Po potrąceniu i odprowadzeniu podatków federalnych, musisz zgłosić je do IRS.

Należy użyć formularza 940, Employer’s Annual Federal Unemployment (FUTA) Tax Return, aby zgłosić federalny podatek od bezrobocia. W przypadku federalnego podatku dochodowego, Social Security i Medicare, należy użyć formularza 944 lub 941.

Formularz 944 vs. 941

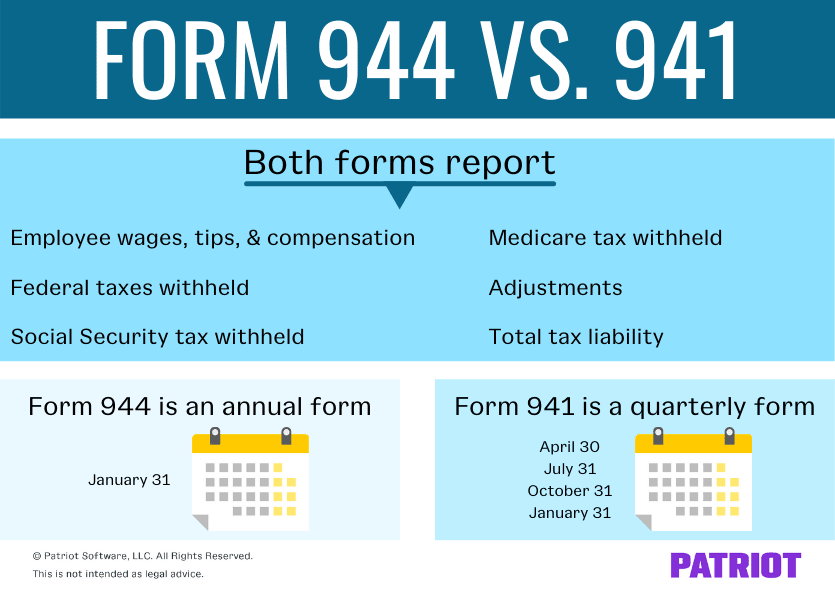

Formularze 941 i 944 są dwoma formularzami, które pracodawcy używają do raportowania informacji o zarobkach pracowników i podatku od wynagrodzeń do IRS. Pracodawcy, którzy używają formularza 941, Employer’s Quarterly Federal Tax Return, zgłaszają płace i podatki cztery razy w roku. Pracodawcy, którzy używają formularza 944, Employer’s Annual Federal Tax Return, zgłaszają płace i podatki raz w roku.

Nie należy składać obu formularzy. Musisz użyć albo Formularza 941 albo 944. Nie masz jednak możliwości wyboru pomiędzy formularzem 941 a 944. IRS decyduje, którego formularza musisz użyć, aby zgłosić informacje o zarobkach i podatkach.

Oba formularze 944 i 941 zawierają te same podstawowe informacje. Różnica sprowadza się do tego, jak często musisz je raportować (tj. kwartalnie czy rocznie).

Oto niektóre z informacji, które musisz zgłosić na obu formularzach:

- Informacje o pracodawcy (np, Employer Identification Number, nazwa i adres)

- Płace, napiwki i rekompensaty, które wypłaciłeś pracownikom

- Federalny podatek dochodowy potrącony

- Podatek Social Security potrącony

- Podatek Medicare potrącony

- Korekty

- Całkowite zobowiązanie podatkowe

Z powodu nadzwyczajnych środków pomocowych COVID-19, Formularze 941 i 944 na rok 2020 i 2021 również zawierają obszary, które pracodawcy muszą zgłosić:

- Płace za płatne zwolnienia lekarskie

- Płace za płatne urlopy rodzinne

- Odroczenia podatku Social Security (udział pracodawcy i/lub pracownika)

- Płace z tytułu Employee Retention Credit

Teraz, gdy znasz już niektóre z podobieństw pomiędzy formularzami, nadszedł czas, aby zanurzyć się w różnice pomiędzy 941 i 944.

Formularz 941

Większość pracodawców używa formularza 941 do raportowania. Ponownie, jest to formularz, którego pracodawcy używają do składania kwartalnych raportów płacowych i podatkowych.

Złóż Formularz 941, jeśli masz pracowników, a IRS nie każe Ci złożyć Formularza 944.

Wyślij Formularz 941 do IRS nawet jeśli nie masz podatków do zgłoszenia (po prostu wpisz 0 w odpowiednich liniach). Nie wysyłaj Formularza 941 do IRS jeśli złożyłeś ostateczne zeznanie podatkowe, jesteś sezonowym pracodawcą, lub zajmujesz się płacami na farmie lub w gospodarstwie domowym.

Formularz 944

Niektórzy pracodawcy mogą używać Formularza 944 do raportowania płac i podatków. Ponownie, jest to formularz, którego pracodawcy używają do rocznego raportowania tych informacji. Należy go używać jeśli IRS tak nakazuje; w przeciwnym razie, należy użyć Formularza 941.

Tylko najmniejsi pracodawcy mogą składać formularz 944. Dotyczy to pracodawców z rocznym zobowiązaniem w wysokości $1,000 lub mniej na Social Security, Medicare i federalne podatki dochodowe.

Jeśli jesteś nowym pracodawcą, możesz poprosić o złożenie Formularza 944 podczas ubiegania się o swój numer identyfikacyjny (EIN). Wskaż, czy spodziewasz się, że Twoje zobowiązanie podatkowe z tytułu zatrudnienia wyniesie $1,000 lub mniej na formularzu aplikacyjnym EIN.

Ześlij Formularz 944 do IRS nawet jeśli nie masz podatków do zgłoszenia (wpisz 0 w odpowiednich liniach). Nie wysyłaj Formularza 944 do IRS, jeśli złożyłeś ostateczne zeznanie podatkowe.

Co możesz zrobić, jeśli IRS nie kazał ci złożyć Formularza 944, ale myślisz, że się kwalifikujesz? Możesz poprosić o złożenie Formularza 944. W tym celu należy zadzwonić do IRS pod numer (800-829-4933) lub wysłać pisemną prośbę. Jeśli IRS zaakceptuje twoją prośbę, skontaktuje się z tobą.

Chcesz złożyć formularz 941 zamiast? Jeśli IRS powie Ci, abyś złożył Formularz 944, możesz poprosić o złożenie Formularza 941.

941 vs. 944 wymagania dotyczące składania dokumentów

Możesz się zastanawiać, jaka jest różnica między 941 i 944, jeśli chodzi o proces składania dokumentów. Formularz IRS 944 vs. 941 wymagania dotyczące wypełniania obejmują:

- Jak złożyć

- Daty wymagalności

- Płatności

- Co zrobić, jeśli popełnisz błąd

Jak złożyć Formularze 941 i 944

Możesz złożyć formularze 941 i 944 drogą elektroniczną lub pocztą. IRS zachęca do składania formularzy drogą elektroniczną.

Możesz złożyć je za pomocą systemu e-Filing IRS, albo samemu, albo zlecając to profesjonaliście podatkowemu w Twoim imieniu.

Jeśli zdecydujesz się na wysłanie Formularza 941 lub 944 pocztą, to gdzie go wyślesz zależy od dwóch czynników:

- W jakim stanie znajduje się Twoja firma

- Czy wysyłasz formularz z opłatą czy bez

Adresy do korespondencji znajdziesz w Instrukcji do Formularza 944 oraz Instrukcji do Formularza 941.

Jeśli zdecydujesz się na oprogramowanie płacowe z pełną obsługą, takie jak Patriot, Twój dostawca złoży Formularz 941 lub 944 w Twoim imieniu.

IRS Formularz 944 vs. 941: Due dates

Aby uniknąć kar, należy dokładnie zgłosić informacje o zarobkach i podatkach pracowników na Formularzu 944 lub 941 przed upływem terminu ich składania. Zatem, kiedy należy złożyć Formularze 944 i 941?

Złóż Formularz 941 do IRS do:

- 30 kwietnia (1 kwartał)

- 31 lipca (2 kwartał)

- 31 października (3 kwartał)

- 31 stycznia (4 kwartał)

Złóż Formularz 944 do IRS do:

- 31 stycznia (kwartały 1 – 4)

Jeśli termin przypada na weekend lub święto, Twoje zeznanie podatkowe od pracodawcy jest płatne następnego dnia roboczego.

Płatności

Możesz zapłacić swoje zobowiązania podatkowe na formularzach 941 lub 944 za pomocą elektronicznego przelewu środków. Ale kiedy dokonywać płatności?

Forma 941

Jeśli składasz Formularz 941, zapłać swoje zobowiązanie podatkowe co miesiąc lub co pół tygodnia. Twój harmonogram wpłat zależy od wysokości Twojego zobowiązania podatkowego w czterokwartalnym okresie wstecznym IRS.

Jesteś miesięcznym deponentem, jeśli zgłosiłeś $50,000 lub mniej w podatkach podczas okresu lookback. Miesięczne depozyty są płatne:

- Piętnastego dnia następnego miesiąca po zrobieniu listy płac

Jesteś deponentem półrocznym, jeśli zgłosiłeś więcej niż $50,000 w podatkach podczas okresu lookback. Depozyty półroczne są płatne:

- Następna środa po uruchomieniu listy płac (jeśli dzień wypłaty wypada w środę, czwartek lub piątek)

- Następny piątek po uruchomieniu listy płac (jeśli dzień wypłaty wypada w sobotę, niedzielę, poniedziałek lub wtorek)

Formularz 944

Mimo, że możesz złożyć tylko Formularz 944, jeśli jesteś winien $1,000 lub mniej rocznie w podatkach od zatrudnienia, możesz przekroczyć tę kwotę. Ma to wpływ na to, kiedy pieniądze są należne.

Kiedy jesteś winien/a swoje zobowiązanie podatkowe zależy od kwoty:

- Mniej niż $2,500 rocznie: Zapłać swoje zobowiązanie podatkowe, gdy złożysz zeznanie podatkowe

- $2,500 lub więcej za rok (ale mniej niż $2,500 za kwartał): Złóż depozyt do ostatniego dnia miesiąca po zakończeniu kwartału

- $2,500 lub więcej za kwartał: Złóż depozyt co miesiąc lub co pół tygodnia, w zależności od Twojego harmonogramu wpłat

Co zrobić, jeśli popełnisz błąd

Błędy się zdarzają, nawet na formularzach rządowych. Jeśli zdasz sobie sprawę, że popełniłeś błąd na formularzu 941 lub 944, użyj poprawionej wersji formularza.

Wypełnij formularz 941-X, Adjusted Employer’s Quarterly Federal Tax Return or Claim for Refund, aby poprawić błędy na formularzu 941.

Załóż formularz 944-X, Adjusted Employer’s Annual Federal Tax Return or Claim for Refund, aby poprawić błędy na formularzu 944.

Szukasz lepszego sposobu na prowadzenie listy płac i składanie deklaracji podatkowych? Z Patriot’s Full Service Payroll, zajmiemy się formularzami, które musisz złożyć (i podatkami, które jesteś winien) w Twoim imieniu. Ty tylko wprowadzisz godziny pracy swoich pracowników i zrobisz listę płac. Skorzystaj z bezpłatnej wersji próbnej już dziś!

Ten artykuł został zaktualizowany w stosunku do pierwotnej daty publikacji 12 sierpnia 2019 r.

To nie jest przeznaczone jako porada prawna; aby uzyskać więcej informacji, kliknij tutaj.