Empleadores, esto es para ustedes. Después de retener los impuestos sobre la nómina de los salarios de sus empleados (y de contribuir con la parte del empleador), debe depositar los impuestos en el IRS. Pero eso no es todo: también debe declarar los impuestos en el formulario 944 o 941. Entonces, ¿cuál es la diferencia entre el formulario 944 y el 941?

Sigue leyendo para conocer la diferencia entre ambos formularios y así poder utilizar el correcto para tu negocio.

Pero primero… unas palabras sobre los impuestos de la nómina

Cuando usted tiene empleados, es responsable de todas las cosas de la nómina, incluyendo los impuestos. Sus responsabilidades fiscales federales incluyen:

- Impuesto federal sobre la renta (retención)

- Impuesto de la Seguridad Social (retención y contribución)

- Impuesto de Medicare (retención y contribución)

- Impuesto federal de desempleo (contribución)

- Información del empleador (por ejemplo, Número de identificación del empleador, nombre y dirección)

- Salarios, propinas y compensaciones que pagó a los empleados

- Impuesto federal sobre la renta retenido

- Impuesto de la Seguridad Social retenido

- Impuesto de Medicare retenido

- Ajustes

- Total de la deuda tributaria

- Salarios de baja por enfermedad

- Salarios de baja familiar

- Aplazamientos de impuestos a la Seguridad Social (participaciones del empleador y/o del empleado)

- Salarios de crédito por retención del empleado

- Cómo presentar

- Fechas de vencimiento

- Pagos

- Qué hacer si comete un error

- En qué estado se encuentra su negocio

- Si va a enviar el formulario con o sin pago

- 30 de abril (trimestre 1)

- 31 de julio (trimestre 2)

- 31 de octubre (trimestre 3)

- 31 de enero (trimestre 4)

- 31 de enero (Trimestres 1 – 4)

- El día 15 del mes siguiente después de ejecutar la nómina

- El siguiente miércoles después de ejecutar la nómina (si el día de pago cae en miércoles, jueves o viernes)

- El siguiente viernes después de ejecutar la nómina (si el día de pago cae en sábado, domingo, lunes o martes)

- Menos de 2.500 dólares anuales: Pague su obligación tributaria cuando presente su declaración

- 2,500 dólares o más para el año (pero menos de 2,500 dólares para el trimestre): Deposite antes del último día del mes después del final de un trimestre

- 2,500 dólares o más para el trimestre: Deposite mensualmente o quincenalmente, dependiendo de su horario de depósito

Tenga en cuenta que también hay una serie de impuestos estatales y locales de los que puede ser responsable (por ejemplo, impuestos estatales y locales sobre la renta).

Después de retener y contribuir con los impuestos federales, debe declararlos a Hacienda.

Utilice el formulario 940, Employer’s Annual Federal Unemployment (FUTA) Tax Return para declarar el impuesto federal sobre el desempleo. Para los impuestos federales sobre la renta, la Seguridad Social y Medicare, utilice el formulario 944 o 941.

Formulario 944 vs. 941

Los Formularios 941 y 944 son los dos formularios que los empleadores utilizan para reportar al IRS la información sobre los salarios y los impuestos sobre la nómina de los empleados. Los empleadores que utilizan el Formulario 941, Declaración trimestral de impuestos federales del empleador, informan sobre los salarios e impuestos cuatro veces al año. Los empleadores que utilizan el Formulario 944, Declaración Anual de Impuestos Federales del Empleador, informan los salarios e impuestos una vez al año.

No presente ambos formularios. Debe utilizar el formulario 941 o el 944. Sin embargo, no puede elegir entre usar el formulario 941 o el 944. El IRS decide qué formulario debe utilizar para informar sobre los salarios y los impuestos.

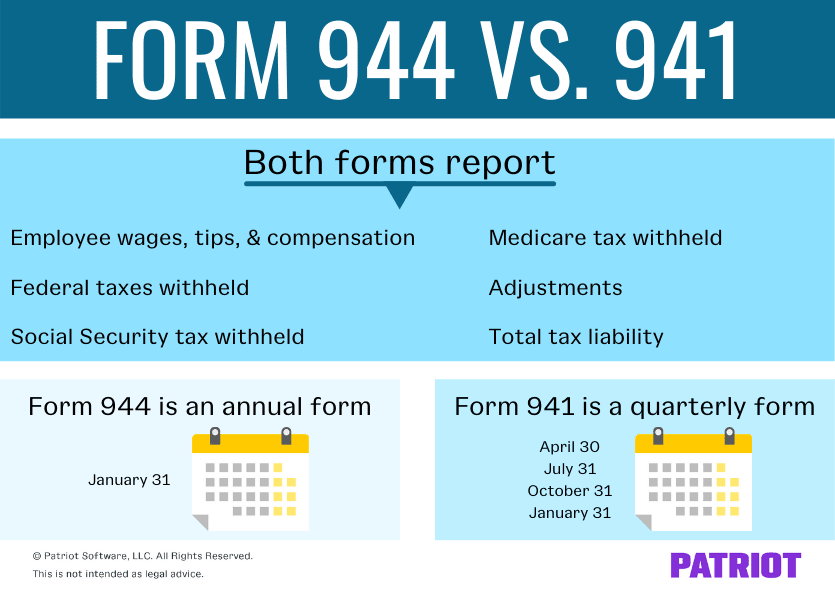

Tanto el formulario 944 como el 941 piden la misma información principal. La diferencia se reduce a la frecuencia con la que debe informar (es decir, trimestral o anualmente).

Esta es parte de la información que debe reportar en ambos formularios:

Debido a las medidas de alivio de emergencia COVID-19, los formularios 941 y 944 de 2020 y 2021 también tienen áreas que los empleadores deben informar:

Ahora que conoces algunas de las similitudes entre los formularios, es el momento de sumergirse en la diferencia entre el 941 y el 944.

Formulario 941

La mayoría de los empleadores utilizan el formulario 941 para informar. Nuevamente, este es el formulario que los empleadores utilizan para reportar la información de salarios e impuestos trimestralmente.

Envíe el Formulario 941 si tiene empleados y el IRS no le dice que presente el Formulario 944.

Envíe el Formulario 941 al IRS incluso si no tiene impuestos que reportar (simplemente ingrese 0 en las líneas). No envíe el Formulario 941 al IRS si presentó una declaración final, es un empleador de temporada o maneja nóminas de empleados agrícolas o domésticos.

Formulario 944

Algunos empleadores pueden utilizar el Formulario 944 para la declaración de salarios e impuestos. De nuevo, este es el formulario que los empleadores utilizan para reportar esta información anualmente. Utilícelo si el IRS se lo indica; de lo contrario, utilice el formulario 941.

Sólo los empleadores más pequeños pueden presentar el Formulario 944. Esto incluye a los empleadores con una responsabilidad anual de 1.000 dólares o menos para la Seguridad Social, Medicare y los impuestos federales sobre la renta.

Si usted es un nuevo empleador, puede solicitar presentar el Formulario 944 cuando solicite su Número de Identificación de Empleador (EIN). Indique si espera que su obligación tributaria por empleo sea de 1.000 dólares o menos en su formulario de solicitud de EIN.

Envíe el formulario 944 al IRS aunque no tenga impuestos que declarar (ponga 0 en las líneas). No envíe el formulario 944 a Hacienda si presentó una declaración final.

¿Qué puede hacer si Hacienda no le ha dicho que presente el modelo 944 pero cree que cumple los requisitos? Puede solicitar la presentación del modelo 944. Puede llamar a Hacienda al (800-829-4933) o enviar una solicitud por escrito. Si Hacienda acepta su solicitud, se pondrá en contacto con usted.

¿Quiere presentar el modelo 941 en su lugar? Si el IRS le dice que presente el Formulario 944, puede solicitar presentar el Formulario 941.

Requisitos de presentación del 941 vs. 944

Se preguntará cuál es la diferencia entre el 941 y el 944 en lo que respecta al proceso de presentación. Los requisitos de presentación del Formulario 944 vs. 941 del IRS incluyen:

Cómo presentar los Formularios 941 y 944

Puede presentarlos electrónicamente o por correo los Formularios 941 y 944. El IRS fomenta la presentación electrónica.

Puede presentarlos electrónicamente utilizando el sistema de presentación electrónica del IRS, ya sea presentando los formularios usted mismo o haciendo que un profesional de impuestos los presente en su nombre.

Si decide enviar el formulario 941 o 944 por correo, el lugar al que lo envíe dependerá de dos factores:

Puede ver las direcciones de correo en las Instrucciones para el formulario 944 y las Instrucciones para el formulario 941.

Si opta por un software de nómina de servicio completo, como Patriot, su proveedor presenta el Formulario 941 o 944 en su nombre.

Formulario 944 del IRS frente al 941: Fechas de vencimiento

Para evitar multas, reporte con precisión la información salarial y fiscal de los empleados en el Formulario 944 o en el Formulario 941 en sus fechas de vencimiento. Entonces, ¿cuándo se deben presentar los formularios 944 y 941?

Envíe el formulario 941 al IRS antes de:

Envíe el formulario 944 al IRS antes de:

Si la fecha de vencimiento cae en un fin de semana o día festivo, su declaración de impuestos del empleador se debe presentar el siguiente día hábil.

Pagos

Puede pagar su obligación tributaria de los Formularios 941 o 944 con una transferencia electrónica de fondos. Pero, ¿cuándo se hacen los pagos?

Formulario 941

Si es declarante del Formulario 941, pague su obligación tributaria mensual o quincenalmente. Su calendario de depósitos depende de su obligación tributaria durante un período de revisión del IRS de cuatro trimestres.

Usted es un depositante mensual si declaró 50.000 dólares o menos en impuestos durante el período de revisión. Los depósitos mensuales se deben:

Usted es un depositante quincenal si declaró más de $50,000 en impuestos durante el período de revisión. Los depósitos quincenales son debidos:

Formulario 944

Aunque sólo puede presentar el formulario 944 si debe $1,000 o menos anualmente en impuestos sobre el empleo, podría pasarse. Esto repercute en el momento en que se debe el dinero.

Cuándo debe su obligación tributaria depende de la cantidad:

Qué hacer si comete un error

Los errores ocurren, incluso en los formularios del gobierno. Si se da cuenta de que cometió un error en el formulario 941 o 944, utilice la versión corregida del formulario.

Presente el Formulario 941-X, Adjusted Employer’s Quarterly Federal Tax Return or Claim for Refund, para corregir errores en el Formulario 941.

Presente el Formulario 944-X, Adjusted Employer’s Annual Federal Tax Return or Claim for Refund, para corregir errores en el Formulario 944.

¿Busca una mejor manera de ejecutar la nómina y presentar las declaraciones de impuestos sobre el empleo? Con Patriot’s Full Service Payroll, nos encargaremos de los formularios que necesita presentar (y de los impuestos que debe) en su nombre. Usted sólo tiene que introducir las horas de trabajo de sus empleados y ejecutar la nómina. ¡Obtenga su prueba gratuita hoy mismo!

Este artículo ha sido actualizado desde su fecha de publicación original del 12 de agosto de 2019.

No pretende ser un consejo legal; para más información, haz clic aquí.